Fra forrige periode:

For å oppsummere bloggene i begynnelsen av uka, så har Kina og Euro-sonen (med Skandinavia og Sveits på slep) behov for drøye en trillion dollar i overskudd på utenrikshandelen per år i mange år fremover.

Hvem er det som skal stå for underskuddene?

Nord-Amerika så klart! Amerikanere, kanadiere og meksikanere samt deres engelsktalende venner i Oseania og Storbritannia.

Det er også en rekke andre land som skal stå for underskuddene. De nyfattige OPEC-landene, Russland og tidligere så suksessrike råvare-eksportører, skal alle kjøre med underskudd så lenge de har valutareserver og kredittfasiliteter som tillater slikt. De skal vi se nærmere på i morgen.

Men hovedtyngden må tas av våre engelsktalende brødre og søstre, som år ut og år inn skal låne om lag 700 mrd USD, og trives med det. Dette er tross alt folkeslag som er vant til å leve over evne. Og i motsetning til Afrika, har USA kredittverdighet til å bygge opp mer gjeld.

Uten sammenligning for øvrig, er det USA som er viktigst. Ikke bare fordi verdens største økonomi utgjør om lag 500 av overnevnte underskuddsmilliarder, men også fordi de påvirker rentenivået langt utover sine egne landegrenser. Mange land har utnyttet årene med minimerte dollarrenter til å skape sine egne innenlandske kredittbobler. Dermed har de også gjort seg svært så sårbare hvis de amerikanske rentene skulle stige.

Men som sagt: Mer om disse andre landene i morgen. I dag skal vi fokusere på ‘Gods Own Country’.

Etter 6 år med konjunkturoppgang i USA, undres stadig flere over om det ikke er på tide å heve rentene. Arbeidsmarkedet strammes til og arbeidsledigheten går nedover, bilsalget er tilbake på middagshøyden, og boligprisene stiger som normalt.

Bevares, det er også mange svakhetstegn – først og fremst ved fraværet av inflasjon. En viktig ledende indikator for brede lag av amerikansk industri viser også svakhetstegn. ISM-indeksen, nærmer seg stagnasjonsnivåer.

Industrien og arbeidsmarkedet er i det hele tatt litt for preget av deflatoriske trender i verdens varemarkeder til at en kan rettferdiggjøre renteøkninger bare basert på frykt for fremtiden.

Eller som tidligere finansminister, og nå innflytelsesrik professor ved Harvard Universitetet, Lawrence Summers oppsummerer det i gårsdagens Financial Times:

I understand the argument that zero rates are a sign of pathology and the economy is no longer diseased so policymakers have to increase rates. The problem is that the case for hitting the brakes in an economy with sub-target inflation, employment and output is not there; regardless of whether the brakes are to going to be pressed hard or softly, singly or multiple times.

Now is the time for the Fed to do what is often hardest for policymakers. Stand still.

Nå burde jeg bare si AMEN til dette, men i de siste ukene har jeg fått en litt ubehagelig angst. En frykt for at både jeg og Larry tar feil.

Hva hvis det amerikanske arbeidsmarked er strammere enn vi tror? Er det utenkelig at vi plutselig får en lønnseksplosjon? Det er vel og bra å ikke kreve lønnstillegg mens kriseforståelsen rår, men hva hvis vi plutselig skulle treffe et vendepunkt?

Hva hvis muligheten skulle by seg, en vakker mandag morgen, hvor disen ligger over Kansas sine endeløse kornåkre, at alle arbeidere våkner med tanken om at jeg kan kreve mer uten fare for å miste levebrødet? Tenk om alle arbeidere plutselig skal ta igjen det tapte etter seks magre år?

Jeg vil kalle det faren for en svart svane i det amerikanske arbeidsmarked. Dagen da alle krever lønnsøkninger som monner. Det verste som kan skje for de globale verdipapirmarkedene, er at vi får en sterk lønnsvekst: BANG, med akutt behov for store rentehevinger fra den amerikanske sentralbanken.

Gitt denne fare, kryper det inn en slags kjettersk idé i mitt hode: Hva med å heve renten, men love at den blir satt ned igjen, hvis det skulle vise seg å være for tidlig?

På samme måte som amerikanerne satte rentene litt mer aggressivt ned enn nøkkeltallene alene skulle tilsi i tiden etter finanskrisen, i frykt for at krisen kunne forverres, kan det nå være smart å ta ut en forsikring mot overopphetning. En renteheving, som lett lar seg reversere, hvis lønnsveksten fortsetter å holde seg lav.

Jeg skal innrømme at det er mer enn bare frykten for et sjokk som har fått meg til å tenke litt nytt. I går fikk vi noen ekstreme tall fra det amerikanske arbeidsmarkedet.

Normalt legger jeg ikke for mye vekt på månedlige nøkkeltall. De hopper og spretter og revideres ofte. Imidlertid sov jeg dårlig på gårsdagens JOLTs tall. Jeg fikk meg en støkk, av jolt, der jeg satt foran TV-en med mine bønnekuler og nynnet mantraet mitt: lave, lave, lave, lave – renter.

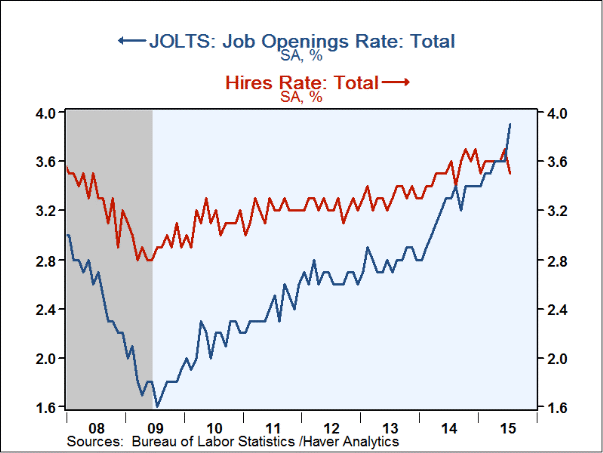

JOLT er en viktig arbeidsmarkedsstatistikk, som sier noe både om hvor mange som sparkes, og om hvor mange ledige stillinger som er i det amerikanske arbeidsmarked. Jeg har aldri sett en sånn utvikling som vi så i det amerikanske arbeidsmarked for august: Never in a lifetime. Figuren, og en nærmere diskusjon av tallene, får du her, takket være det utmerkede analyseselskapet Haver Analytics.

Antall ansettelser er stabilt, samtidig som antall ledige stillinger skyter i været. Et tegn på at det er en gryende kamp om de beste hodene.

La oss ikke få panikk om den amerikanske renta stiger en kvarting, men skulle FED føle behov for å heve mer enn det, gjerne fordi de føler seg på etterskudd av et uventet byks i lønnsveksten, da er verdipapirmarkedene ille ute.

Og aller mest sårbare er gruppen jeg skriver om i morgen. De tidligere så sterke fremvoksende økonomier som er gjennomgående sterkt forgjeldet – i nettopp amerikanske dollar. Egentlig er hele Eurodollar-markedet sårbart.

Et marked som er på omlag 75 000 milliarder kroner.