Ubehagelig ofte leser jeg ting jeg synes er kjedelig skrevet. Andre verk er gåtefulle, og får meg til å gruble.

Pengepolitisk Strategirapport fra Norges Bank pleier å havne i første gruppe, men denne gang faller den i kategorien for spennende litteratur.

Her er tre aspekter fra siste rapport som jeg syntes var spesielt interessante:

1) Renta

2) Kina

3) Kredittmarkedene

1) Renta

Ta avgjørelsen først.

Norges Banks foliorente ble i forrige uke satt ned et kvart prosentpoeng til 0,75 pst, med varsel om at renten kunne settes videre ned det neste året. Ikke varsel om ett, og bare ett, rentekutt:

Slik hovedstyret nå vurderer utsiktene, kan styringsrenten bli satt ytterligere ned i løpet av det nærmeste året.

Hva menes med videre ned? Er det tilfeldig at det er litt åpent hvor mye den kan falle?

En usikkerhet jeg synes Sentralbanksjef Øystein Olsens pressekonferanse understreket.

Ved siste rentemøte i juni, fikk sentralbanksjefen spørsmål om muligheten for negative renter i Norge. Den gang smilte han litt, kvelte en latter og prøvde så godt han kunne å ta spørsmålet seriøst.

Denne gangen parerte han et spørsmål i samme gate med en gjennomtenkt analyse. Noe som sier meg at også sentralbanken har grublet mye over denne eventualitet.

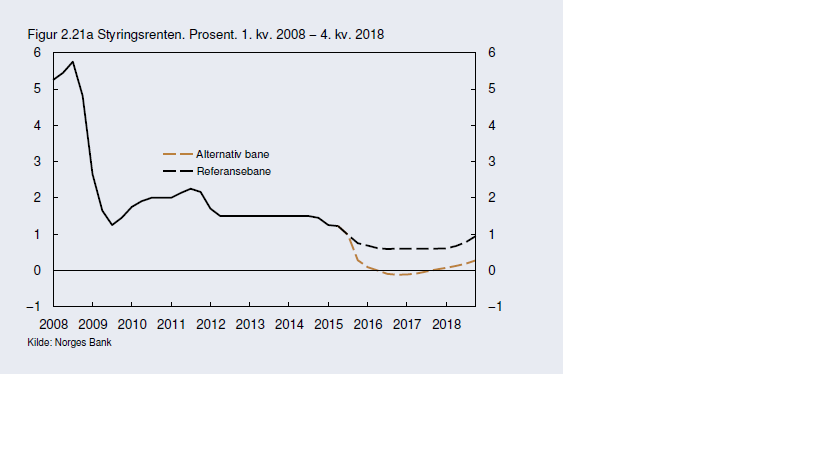

Virkelig overbevist ble jeg imidlertid først da jeg lettere sjokkert så figuren under avveininger (s.28). Her vises to linjer:

Den første, referansebanen, hvor det tas hensyn til høy gjelds- og boligprisvekst, med en rentebane som er hovedbanen for rentens vei videre.

Nr 2, alternativbanen – gisp – likner på min egen bestegjetning, og det til forveksling. I dette alternativ tas det ikke hensyn til bolig- og kredittvekst, med negative styringsrenter som resultat. Og da ender sentralbanken opp med min rentebane!

Ok, så har jeg ikke patent på banen. Og jeg har bare spådd at vi blir som våre naboland, men et sjokk var det å se. Kall gjerne nr 2 for ‘den nord-europeiske virkelighetsbane’.

Fortsatt er jeg sterk i troen på at ‘alternativbanen’ er hovedsporet, fordi det er bare et tidsspørsmål før boligprisveksten blir så svak at den må sies å være uproblematisk. Kort tid etter vil da kredittveksten gå samme vei. ‘Alternativbanen’ vil i en verden uten problematisk bolig- eller kredittvekst, bli Norges Banks hovedbane.

Dette gir negative renter i 2016. Men som i gode gamle dager, vender vi liksom tilbake til det normale, i det herrens fredfulle år 2018. Lønnsveksten skal da ta av for den store nordmann, og nå hele 3,75 pst.

NORWAY TOO INFINITY AND BEYOND!

Jeg kan ikke tenke meg at toppøkonomene i Norge Bank har tenkt for mye om norsk økonomi, 1000 dager frem i tid. Det er for langt frem. Bedre å la gamle scenarier for mellomlang sikt bestå, inntil sentralbankens toppøkonomer får tenkt gjennom logiske implikasjoner av et par svake år foran oss.

Jeg tipper at sentralbankens folk har jobbet lange dager og helger med å få et visst grep om utviklingen i vår nære fremtid, etter deres nedtonede, men fortsatt for optimistiske, vyer ble presentert på forsommeren i rapport nr. 2 for året.

Dette var rapporten hvor de burde ha tatt livet av husholdningenes alt for høye inflasjonsforventninger, og dermed dempet etterspørselen etter kreditt. I stedet valgte de som kjent å anbefale økt motsyklisk kapitalbuffer i norske banker. Et krav, de fikk gjennomslag for i Finansdepartementet. Tanken var vel å dempe tilbudssiden i kredittmarkedene.

Mysteriet består, men jeg gjetter på at økonomene i sentralbanken egentlig ikke har tenkt så mye på 2018 og årene deretter.

Selv tipper jeg 2019 blir det vanskeligste året for norsk økonomi, fem år etter oljeprisen kollapset. Litt på samme måte som oljeprisfallet i 1985-86 først ga norsk full krise noen år senere (i 1992). Det er lett å se hva som kommer til å gå galt. Johan Sverdrup er ferdigstilt i 2019, med tusenvis av færre årsverk på jakt etter annet arbeid.

Våre storsatsninger på kraftproduksjon vil da også kaste lite av seg fordi Europas største kjernekraftverk, som lenge har vært under bygging i Oulkiloto i Sør-Finland, vil koble seg på med produksjon av motsvarende 10 pst av Norges samlede kraftbehov. Deretter følger mange år med overskudd av kraft, og lave el-priser på det nordiske el-marked. Investeringene i kraftsektoren vil etter dette kunne falle i mange år fremover.

For norsk økonomi blir med andre ord høstens utfordringer bare en flau bris i forhold til uværet som venter i 2019.

2) Kina våknet, og sovner nå inn

Som alltid er det av interesse å se nye temaer som har kommet på sentralbankens agenda. Kina får her et velfortjent vedlegg. Trolig står det mye verre til i kinesisk økonomi enn de fleste har tatt inn over seg.

I august var strømproduksjonen opp bare en prosent fra samme måned året før. Bilsalget var fallende samme måned. Det er ingen indikatorer for tjenestekonsumet som vokser nok til å kompensere for resesjonen vi ser i tradisjonell industri. BNP-veksten kan umulig være sterk, og industriproduksjonen er trolig allerede fallende. Et fall som tiltar i styrke skal en tro målingene av innkjøpssjefers optimisme, fra Caixin. September- målingen var den svakeste på flere år.

Neste måned kommer en ny fem års plan for den kinesiske økonomi fra regjeringen i Beijing. Tiden vil vise hva den bringer, men det er ingen signaler jeg har sett, som tyder på noen vilje til smertefulle strukturreformer av en økonomi som har størknet.

Dette er min versjon av Kina av i dag.

Kina valgte å bruke sine gode år med høykonjunktur til å UNNGÅ reformer og heller kaste seg ut i internasjonale eventyr. Der hvor den kloke Deng Xiao Ping alltid ønsket å tre varsomt i internasjonale fora, ønsker dagens politiske ledelse å bygge ‘ A Greater China’ .

Dette ble ikke reformår, men år da:

– Lokale myndigheter bygde opp enorme underskudd til tross for store inntekter fra konfiskering av bøndenes eiendommer. Eiendommer som ble brukt til store urbaniseringsprosjekter.

– Statlige og regionale offentlige eide selskaper fikk ta et stadig fastere grep om de fleste områder av den etablerte næringsstruktur, med altfor høye priser til husholdningene og ekte privat næringsliv som resultat.

– Kinas gigantiske statsbanker, blant verdens største, som var med på ferden, sitter nå lastet med enorme tap. Kanskje så mye som 2000-3000 mrd dollar.

– Dessverre er statsfinansene langt svakere enn offisielle tall tilsier. IMF antar at brede mål på statsfinansene tilsier årlige budsjettunderskudd på om lag 10 pst av BNP. Dette uten at en makter å få pensjonssystemet til å gå i balanse.

– Et pensjonssystem som allerede går med underskudd, rett i forkant av en eldre-tsunami som verden aldri har sett make til. I fjor falt størrelsen på yrkesbefolkningen med om lag 3, 7 millioner arbeidere. Holder gjennomsnittlig pensjonsalder seg på dagens nivå (54 år), vil de virkelige store pensjonskull ramle inn fra og med 2018.

Faktum er at Kina har bare to valg. Enten å ta en runde med konkurser og resesjon som vi kjenner så godt fra kapitalistiske erfaringer. Alternativt kan de prøve å la det skli og bruke av valutareserver etter behov. En slags japansk sti til langvarig stagnasjon. Uansett må de heve pensjonsalderen.

Begge veier krever et vanskelig år for Kina i 2016, apens år i det kinesiske horoskop. Ok, we really don’t wanna go there.

Men uansett: DET ER BRA AT DE ANSATTE I NORGES BANK TENKER HARDT PÅ KINA.

Som sagt får vi vente på den nye fem års planen før vi kan konkludere for sikkert på kinesernes reformvilje, men sporene skremmer.

3) Den medsykliske buffer

Analysen i Pengepolitisk Strategirapport som jeg alltid har slitt med å forstå, er diskusjonen rundt finansiell stabilitet og rådet til motsyklisk kapitalbuffer. Sentralbanken har her gjerne en tendens til å tenke for partielt. Etter hvert har jeg bare vendt meg til den tanke at på et hvert tidspunkt så ønsker myndighetene høyest mulig kapitaldekning i bankene.

Men det er altså en ny utfordring myndighetene må være seg bevisst på i disse dager.

Vi holder på å utvikle to vidt forskjellige rentemarginer i Norge. En lav rente for boliglån, som trolig bare går ned. Og en høy rente for usikrede næringslivslån som bare kommer til å gå opp. Jeg har hørt anekdoter fra banker (utenfor Eika systemet) om kredittmedarbeidere som blir lettet når bedriftskunder ringer inne for å klage. Håper bare at kunden gjør alvor om å flytte sitt kundeforhold til en annen bank. Boliglån kjemper man imidlertid om som aldri før. Med nebb og klør.

Også utlendingene er glad i å tilby nordmenn boliglån. Til forskjell fra næringslivslån er norske boliglån en veldefinert aktivaklasse, som virker til å dempe porteføljerisikoen, og bedre avkastningen, i hvilken som helst svensk eller dansk bank.

Trendene begynner å bli kritisk for det lille særnorske bankmarkedet. Utlendingene tar store markedsandeler, noe myndighetene stort sett stiller seg likeglade til. Og verre vil det bli hvis dagens krise i interbankmarkedet forverrer seg. Siden i sommer har kredittmarginene for bankenes innlån økt kraftig, om enn fra eksepsjonelt lave nivåer.

Mange årsaker til det:

Uro i de globale kredittmarkeder, økte tap i oljenæringen bidrar med sitt. Norges Bank hjelper til ved å heve den motsykliske kapitalbuffer, og Staten krever økt egenkapitalavkastningen i Kommunalbanken. Nye Basel-forskrifter som skal sikre bankene bedre, er på vei, men skaper usikkerhet i bankene om hva som måtte komme.

Jeg er litt usikker på om strengere regulering av banker gir bedre stabilitet i det globale finansielle system. Faktum er at den stadig strengere regulering av banker virker til å øke bruken av markedsbasert finansiering. Går det helt galt her, vil mange aktører; småkunder, bedrifter, pensjonskasser og livselskaper trolig påføres enorme tap. Det hjelper heller ikke at likviditeten i kredittmarkedene ser til å være kraftig redusert i løpet av noen få høstuker. Og det hjelper fint lite med stram regulering av norske banker hvis resultatet kun blir at utlendingene tar økte markedsandeler.

Den anerkjente professor Lawrence Summers har et annet poeng. Han har gått så langt som å si at strengere reguleringer av banker er med å forlenge æraen med nullrenter i den vestlige verden. Jeg håper at myndighetene ser at for streng kredittregulering av banker kan gi et behov for negative sentralbankrenter som kan påvirke finansinstitusjoner negativt. Bundesbank regner med at mange tyske pensjonskasser og livselskap må hente mer egenkapital hvis renten forblir nær dagens nivåer lenge. Og i dag er avkastning selv på tyske fem-årige statsobligasjoner negative.

Hvor ille kan det bli? Vel, det er egentlig et spørsmål om 4000 halvlitere.

I senere år har jeg reist land og strand rundt og forsikret alle jeg treffer på min vei at renta ikke kommer opp i vår levetid. Alle jeg har truffet, har jeg lovet en halvliter øl, hvis renta skulle stige fra datidens nivåer. Et trygt veddemål – på om lag 4000 øl – trur eg!

Det er imidlertid et scenario hvor ting går helt galt – og rentene kommer dramatisk opp.

Om litt, kanskje etter en ny halvering av oljeprisen, går krona ned i 11 etter hvert 12 og til slutt 13 kroner mot Euro. Et urealistisk scenario, men sletts ikke utenkelig.

Plutselig våkner sentralbanken, og skal forsvare sin utsatte kronekurs. Et forsvar som vanskeligjøres av at markedene ikke helt stoler på sentralbankfolk. Renta må opp. Men som alle vet: Det nytter ikke med kvartinger for å forsvare en valutakurs. Her går prosentpoengene fort.

Renteøkninger som i sin tur bidrar til å destabilisere økonomien, og gjøre kredittmarkedene enda mer urolig, med enda sterkere kapitalutgang som resultat. En valutautgang som i neste fase gir nye prosentpoeng i rentehevinger, osv.

Vel, det er katastrofe-scenarioet for meg, og min øl-beholdning, men heldigvis med en meget lav sannsynlighet.

Likevel klarer jeg ikke å legge det helt bak meg. Også tidligere har vi blitt viklet inn i små problemer som etter hvert ble så store at det utløste en bankkrise. Jeg jobbet i DNB i 1989-1992, og kan anbefale alle, også mine kollegaer i Norges største bank, å se litt på erfaringene fra den gang.

Uansett: Livet er fullt av gåter. Hver dag når jeg kommer på jobb, undrer jeg bare på:

- Hvor mye verre kan kredittmarkedet bli?

- Hvor ille skal det egentlig gå med Kina?

- Når kommer inflasjonsforventningene, og dermed boligpris- og kredittveksten ned?

Kanskje den største fare for årene som kommer, er at svaret på de to første spørsmålene er ‘mye verre’, samtidig som svaret på det siste er ‘altfor sent’.

MMMhhh, vanskelig å vite hva fremtiden bringer, men jeg tror jeg begynner å kjøpe noen kasser øl, bare sånn for sikkerhets skyld.